竹川美奈子さんに聞く「ビジネスパーソンが資産運用を始めようと思ったら、知っておきたいこと」前編>

今のご時世、「銀行の預金口座にお金を預けておくだけでは金利もほとんどつかないし、老後資金を貯めるためにはビジネスパーソンも資産運用をしなくちゃ!」とはよく聞く話。でも、いったい何から始めたらいいのか、いくらあれば安心できるのか、よくわからない……という方も多いのでは? そんな資産運用迷子になっている投資初心者のビジネスパーソンに向けて、ファイナンシャルジャーナリストの竹川美奈子さんに、資産運用を始めるにあたって知っておきたい基本の考え方と、iDeCo(個人型確定拠出年金)など税優遇のある制度の活用法などについて聞きました。(本稿は2022年11月2日に開催した「長期でお金を育てる! ビジネスパーソンのためのコツコツ投資実践法セミナー」からの抜粋記事です)

資産形成で最も大事なこと

今日は「長期でお金を育てる!ビジネスパーソンのためのコツコツ投資実践術」がテーマということで、資産運用に関する基本的な考え方から、iDeCoなどの制度活用までお話ししていきます。

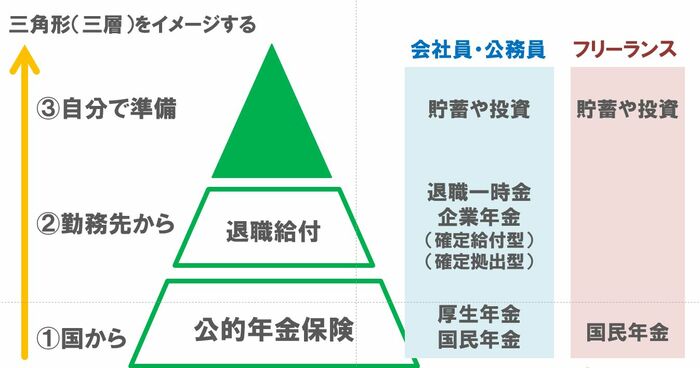

最初にお伝えしたいのが、資産形成のことを考えるときに、この三角形を思い浮かべてくださいということです(図参照)。

三角形の一番上である、自分で準備する部分だけをイメージして「何千万円も老後資金を準備しなきゃ」と考えがちですけれど、実は全部を自分で準備する必要はありません。国の公的年金保険や、会社員の方であれば退職給付制度、具体的には退職一時金や企業年金もあります。企業年金には確定拠出型あるいは確定給付型があります。

まずは、公的年金やご自身の勤務先の退職金制度を調べて、将来受け取れる見込み額を確認してください。そのうえで、自分でいくら準備していこうか、という順に考えていただきたいです。iDeCoも、毎月いくらまで掛金を掛けられるかは企業年金の有無やその種類によっても違うので、前提を調べておくことが重要です。

そのうえで、三角形の一番上のご自身で準備される部分をどうつくるか、を考えてみましょう。みなさんは仕事や趣味にお忙しいと思うので、できるだけ早く貯められるよう仕組化してしまうことが重要です。そのためには、「貯蓄用のポケット」や「万一に備えるポケット」、「投資用のポケット」をなるべく早くつくることがポイントになります。

ロシア株に集中投資をした結果……

資産形成の土台づくりとして投資を考えたときに「長期・分散・低コスト+積み立て」がキーワードになります。まず長期で投資を続けていくこと。今は長寿ですから、50代の方でも十分10~20年の投資ができます。そして、日本だけとか、この企業だけ、ということでなく、世界中の会社の株を分散して持つという発想で考えてください。地球儀や世界地図を思い浮かべて、自分のお金を幅広く飛んでいかせて、頑張って投資先の企業に働いてもらうイメージです。

私たちは何十億円ともっている大金持ちではありませんから、資産形成の道具として使いやすいのが投資信託だと思います。今はネット証券であれば100円から、銀行のネットバンキングでも1000円程度から、と小額で分散投資ができます。たとえば先進国株に投資をするインデックスファンドを持つと、日本を除く22ヵ国の約1300社にまとめて投資ができる仕組みになっています。

なぜ口酸っぱく長期・分散で、とお話ししているかというと、一点突破型で特定の国や業種に一括投資してしまう方がまだまだ多いからです。

最近あったのはiDeCoの口座でロシア株に投資する投資信託を選んだケースです。実際に集中投資して青ざめている方もいらっしゃいました。その場合、2019年には1万口当たり1万2000円程度だった基準価格が、ロシアのウクライナ侵攻後には945円、13分の1ぐらいまで下がってしまったわけです。このようなリスクもありますから、資産形成の土台作りをする際は一点集中投資は避けたほうがよい、と考えています。

<後編に続く>

竹川美奈子(たけかわ・みなこ)

LIFE MAP,LLC代表/ファイナンシャル・ジャーナリスト

出版社や新聞社勤務などを経て独立。2000年FP資格を取得。取材・執筆活動を行うほか、投資信託やiDeCo(個人型確定拠出年金)、マネープランセミナーなどの講師も務める。「一億人の投信大賞」選定メンバー、「コツコツ投資家がコツコツ集まる夕べ(東京)」幹事などを務め、投資のすそ野を広げる活動に取り組んでいる。『こんなときどうする? どうなる? Q&A 3つのNISA 徹底活用術』(日本経済新聞出版)、『新・投資信託にだまされるな!』『改訂版 一番やさしい! 一番くわしい! はじめての「投資信託」入門』(以上、ダイヤモンド社)ほか著書多数。

著者からのメッセージ

日本で2001年10月に確定拠出年金制度(DC)が導入されてから20年が経ちました。制度がスタートした当初は批判的な声もありましたが、企業型DCとiDeCoを合わせると加入者は1000万人に迫り、利用する人は着実にふえています。

フィデリティ・インスティテュートがDC制度施行20周年に合わせて実施した「確定拠出年金1万2000人意識調査」(うちDC加入者は約3000人)によると、4割の人が「運用はうまくいっている」と回答しており、「運用はうまくいっていない」と回答した人はわずか1割でした。しかも、投資信託で運用している人は、元本確保型商品で運用している人と比べて「運用がうまくいっている」と回答した割合が約2倍多くなっています。この20年、リーマン・ショックなどもありましたが、長期的にみれば株価も順調に上昇したため、一定のリスクをとった人が報われたといえるでしょう。

一方で課題もあります。前述の調査では制度やしくみが「わからない・知らない」と回答する人が少なくないことです。企業型DCでは約4割の人が事業主掛金の額を知らず、5割の人が転職するときの移換について理解していません。結局、しくみが複雑なことがDC制度の普及を妨げる要因になっている、ともいえます。今回の改正で加入できる年齢がのび、受け取り方の選択肢が広がり、さらに企業型DC加入者は原則iDeCoに加入できるようになります。転職や独立、二拠点生活などライフスタイルの多様化を踏まえ、制度はよりシンプルに、加入や移換時の手続きもカンタンに、早く、デジタル化なども進めてほしいと思います。

とはいえ、せっかくある制度です。とくに国民年金の第1号被保険者の方や企業年金のない会社員の方にはぜひiDeCoを知って活用していただきたいと思います。

本書はiDeCoについて解説した本ですが、制度を知ったうえで「加入しない」「つみたてNISAを優先的に使おう」という選択もあっていいでしょう。要は、平均値やモデルではなく、「自分はどうなのだろう」と調べて行動することが大切です。

本書をきっかけに、いま一度「自分にとって満ち足りた(心落ち着ける)生活とはどういうものなのか」「将来、どこで、どんな人たちと、どんなふうに暮らしていきたいのか」をぜひ考えてみてください。今の自分が「未来の」自分をつくる――そう思って、日々を大切に生きたいものです。

■書籍紹介

◆ロングセラーの『一番やさしい! 一番くわしい! 個人型確定拠出年金iDeCo(イデコ)活用入門』』の改訂版が、ついに発売!!

◆基本的なしくみからメリットや留意点、金融機関・商品の選び方、受け取り方まで完全網羅!

◆大幅節税しながら老後資金を今すぐ準備!

iDeCoとは、ひと言でいえば、「節税しながら老後資金を準備できる制度」のこと。自分でお金をだして、預金や投資信託などで運用していき、60歳以降に運用してきたお金を受け取るしくみ。

運用益が非課税になるだけでなく、掛金を払ったときも、税金(所得税・住民税)が安くなる。私たちが老後に向けてコツコツ資産をつくっていこうと考えたとき、ぜひとも活用したい制度です。

ご購入はこちらから↓

【Amazon】 【紀伊国屋WebStore】 【楽天ブックス】

◆目次

■第1章 iDeCoってなに?

・老後を支えるのは3つのお金

・iDeCoの流れ

・iDeCoに加入できる人は?

・iDeCoの加入可能年齢が拡大(2022年5月1日から)

・掛金はいくらまで払える?

・企業年金のある会社員と公務員は統一(2024年12月から)

・掛金の払い方

・預金や保険商品、投資信託から選んで運用

・60歳以降に運用してきたお金を受け取る(給付)

【コラム】 マッチング拠出とiDeCoのどちらを選ぶ?

■第2章 iDeCoの税制メリットを賢く使う!

・iDeCoのメリットとは?

・掛金を払うと、所得税・住民税が安くなる

・運用している間の「利益」に税金はかからない

・受け取り方しだいで税金が変わる!

【コラム】 自営業は付加年金、小規模企業共済とiDeCoの組み合わせが最強

■第3章 iDeCoをこう活用する

・iDeCoで運用できる商品

・iDeCoでは期待リターンの高い商品で優先的に運用

・運用期間を長くとれる人は株式を中心に

・バランス型ファンド選びのポイント

・ミニコラム 運用する商品を選ばないとどうなるの?

・過去に積み立てをしていたらどうなったか?

・運用を始めたら、あとは淡々と積み立てる

・配分割合の変更とスイッチング

・出口を意識。受け取り時期や受け取り方法に応じた運用に

【コラム】自営業は付加年金、小規模企業共済とiDeCoの組み合わせが最強

■第4章 金融機関はどう選べばいいの?

・金融機関に口座を開設する

・(1)口座管理手数料

・(2)商品の品ぞろえ

・(3)利便性やサービス

・ポータルサイトを活用する

・〈主な記入機関比較〉

【コラム】 金融資産をまとめて管理、育てていこう

■第5章 運用してきたお金をどう受け取るか

・老齢給付金を受け取る方法は3種類

・給付時の税金について

・【ケース1】同じ年に複数の退職金を受け取った場合

・一定期間内に受け取ると退職所得控除の枠は共有される

・【ケース2】前年以前19年内にiDeCoの一時金を受け取った場合

・【ケース3】一定期間をあけて受け取る場合

・年金形式で受け取る場合の税金はどうなるか

・自分にとっての全体最適を考える

・結局、どうしたらいいの?

【コラム】 公的年金を繰り下げ、私的年金を中継ぎで利用

■第6章 iDeCoについてのQ&A

Q1 口座はどのように申し込めばよいですか?

Q2 どんな手続きをすれば税金が安くなるの?

Q3 金融機関(運営管理機関)をあとから変更できますか?

Q4 企業型DCに加入していましたが、

運用してきたお金はどうなりますか?

Q5 「自動移換」されてしまった資産があります。

もうiDeCoには加入できないのでしょうか?

Q6 還付って何ですか?

Q7 iDeCoにかかわる機関が破たんしたらどうなるの?

Q8 スイッチングで投資信託を解約しようとしたら、

「口数」が出てきたのですが……

Q9 掛金を5000円にすると、投資信託は1本しか選べないのですか?

ご購入はこちらから↓

【Amazon】 【紀伊国屋WebStore】 【楽天ブックス】

Adblock test (Why?)

からの記事と詳細 ( 資産形成の土台づくりのポイントは「長期・分散・低コスト+積み立て」 - ダイヤモンド・オンライン )

https://ift.tt/Xp90YTA

Photo: Adobe Stock

Photo: Adobe Stock ©2022 LIFE MAP,LLC

©2022 LIFE MAP,LLC

No comments:

Post a Comment